Обанкроченные банки добавляют нервозности в повседневную жизнь, а возможность банкротства для должника, несущего под час непосильную ношу долгов — надежду, что жизнь наладится.

С 1 октября 2015 г. в России вступил закон о о банкротстве физ лица или гражданина. Разработкой законодательной базы занимались более 10 лет, процедура банкротства – новшество как для судебной практики так и для самих должников. Однако бояться ее не стоит. Для большинства заемщиков это подчас единственный выход из тупиковой ситуации. Какая форма задолженности дает право начинать процедуру банкротства? Долги могут быть любые: по коммунальным услугам, расписке, ипотеке, потребительским кредитам, включая кредитные карты.

Закон о банкротстве физического лица, что это

Только что принятая законодательная база, касающаяся неплатежеспособного физ.лица, распространяется только на официально зарегистрированных граждан Российской Федерации / лиц с гражданством. Федеральным законом № 127-ФЗ внесены правки в Гражданский кодекс, определяющие:

- Порядок процедуры.

- Условия, особенности.

- Последствия.

В каких случаях гражданин РФ признается банкротом:

- Долг должника составляет не меньше 500 тыс. руб., при этом просрочка платежа составляет около 3 мес.

- Заемщик может объявить себя банкротом, если предвидит невозможность выполнения долговых обязательств.

- Гражданин признается неплатежеспособным, при этом имеет документальное этому подтверждение.

Этапы оформления неплатежеспособности

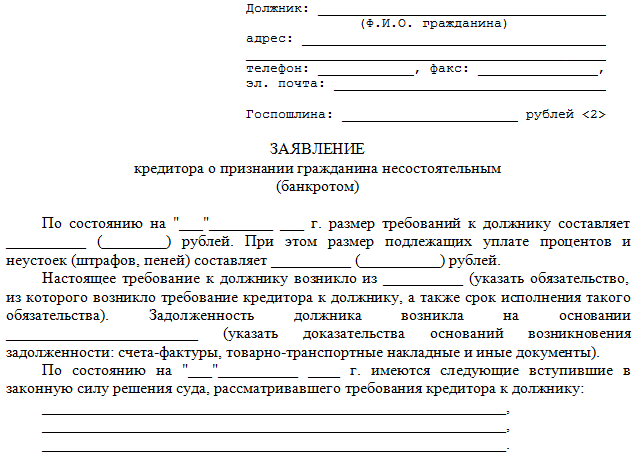

1) Для подачи в Арбитражный суд составляется официальное заявление о неплатежеспособности гражданина. Документ может быть составлен и подан самим банкротом, его кредитором или государственным органом, уполномоченным проводить подобные операции. Законом также дается право гражданину самостоятельно обратиться в суд, если погашение долга одним или нескольким кредиторам влечет неуплату долга другим кредиторам. Общая сумма долгов в этом случае должна составлять более 500 тыс. руб.

Заявление можно подать лично или отправить его через онлайн систему «Мой арбитр». Здесь стоит зарегистрироваться в любом случае. Сервис позволит отслеживать информацию о продвижении дела, картотека решений проведет поиск аналогичных дел. В результате можно ознакомиться с практическим решением аналогичных ситуаций, что поможет исправить текущую ситуацию.

2) После подачи заявления необходимо, чтобы документ был официально признан, после чего открывается непосредственно процедура банкротства. Для обоснования заявления достаточно доказать неплатежеспособность. Желательно при этом представить себя в виде добросовестного гражданина, временно испытывающего финансовые проблемы.

При оформлении документов необходимо внести депозит в судебный орган в сумме 10 тыс. руб. Он пойдет на уплату трудов управляющего, назначенного через суд. В его обязанности будет входить непосредственное ведение дел должника. Дополнительно оплачивается госпошлина, размер которой составляет около 6 тыс. руб.

3) Непосредственно судебная процедура признания банкротом длится от 1 до 3 мес. К ней необходимо подготовиться: собрать все документы, составить индивидуальный план банкротства, иметь имидж добропорядочного гражданина.

Важно! Должник обязан предоставлять управляющему достоверную информацию о долговых обязательствах и имуществе. За сокрытие информации полагается штраф в размере от 5 тыс. руб. до 10 тыс. руб. или уголовная ответственность. В последнем случае должника могут наказать на 500 тыс. руб., заключить в тюрьму на 36 мес. За преднамеренное банкротство, сокрытие данных об имуществе неплатежеспособный заемщик может получить срок лишения свободы до 6 лет.

Реализация имущества

Делопроизводство по банкротству начинается после того, как статус банкрота получен решением арбитражного суда. После этого запускается процесс наблюдения, ареста имущества, принадлежащего банкроту. Гражданину дается 1 мес. на погашение долгов, либо заключение мирового соглашения с кредиторами. Если за это время долги не погашены, консенсус не достигнут, начинается конкурсное производство. При этом:

Делопроизводство по банкротству начинается после того, как статус банкрота получен решением арбитражного суда. После этого запускается процесс наблюдения, ареста имущества, принадлежащего банкроту. Гражданину дается 1 мес. на погашение долгов, либо заключение мирового соглашения с кредиторами. Если за это время долги не погашены, консенсус не достигнут, начинается конкурсное производство. При этом:

- На невыплаченные долги не начисляется пеня, штрафы.

- Процентная ставка по кредитам замораживается.

- Приостанавливается процесс по исполнительным документам, исключение – выплата алиментов, компенсаций в результате нанесения вреда здоровью.

В процессе оформления все имущество заемщика включается в конкурс для последующей реализации. Полученные средства поочередно распределяют между кредиторами в порядке, установленным судом. На сегодняшний день существует ряд прозрачных торговых площадок, где каждый участник вполне законно может приобрести представленное на них имущество.

Закон очерчивает список имущества заемщика, подлежащего распродаже через аукцион или конкурс, при этом на торгах не подлежит реализации:

a) Жилплощадь, принадлежащая заемщику, при условии, что жилье – не предмет залога.

b) Одежда, обувь, другие личное имущество должника.

c) Бытовая техника, рыночная стоимость которой меньше 30 тыс. руб.

d) Продукты питания.

e) Домашние животные.

f) Государственные награды, призы.

g) Сумма денег, определенная прожиточным минимумом, рассчитанная на заемщика и его иждивенцев.

А если у банкрота нет имущества? Даже в этом случае законом определяется, что физическое лицо, даже не имеющее ничего, признается банкротом.

Преимущества признания банкротом

Физическое лицо получает шанс избавиться от непосильной кредитной ноши.

Физическое лицо получает шанс избавиться от непосильной кредитной ноши.- Наложенный мораторий на долги в момент проведения процедуры не дает задолженности расти.

- На первые полгода заемщик избавлен от штрафов, пени, после истечения срока возможна пролонгация привилегий.

- Когда заканчивается срок, отведенный законодательством на процедуру банкротства, заемщик получает возможность вновь брать кредит, продолжать предпринимательскую деятельность. Это возможно при условии, что все предыдущие долговые обязанности погашены.

В чем недостатки

- Заемщику приходится расстаться с собственным имуществом на законных основаниях.

- Кредитные истории банкротов испорчены навсегда, вероятность в будущем взять кредит минимальна.

- Банкроту временно не разрешается покидать пределы Российской Федерации.

- Услуги сопровождения достаточно дорогие.

В любом случае, принятый закон – отличное подспорье для тех, кто погряз в кредитных долгах. Он на государственном уровне регулирует порядок погашения заема. Нововведение стало единственным шансом с минимальными потерями решить кредитные проблемы.

Банкротство гражданина при отсутствии имущества

Согласно Федеральному закону о банкротстве физ лица или гражданина, банкротом признается каждый, чей долг перед кредиторами составляет 500 тыс. руб., не выплачивался 3 мес. Нормативный акт, вступивший в силу с 1 октября 2015 г., дает возможность объявлять себя неплатежеспособным тех, кто предвидит невозможность выполнения обязательств по займам.

- Как подтверждается неплатежеспособность?

Принятое законодательство распространяется на различные виды долгов. Сюда входит: задолженность по коммунальным услугам, расписке другому лицу, потребительским, ипотечным кредитам, включая кредитные карточки.

Какие преимущества дает закон должникам? Признание банкротом позволяет зафиксировать долг, убрав штрафы, проценты. Вынося решение, суд учитывает материальное положение заемщика, причин неплатежеспособности, ситуацию в семье, добропорядочность.

Добросовестными считаются следующие должники:

- Не скрывающиеся от кредиторов.

- Регулярно получающие уведомления о задолженности.

- Тот, кто в письменно сообщил банку о невозможности гасить кредит, подтвердил правдивость информации документально.

- Кто состоит на бирже занятости / на учёте в центре занятости, официально трудоустроен.

- Тот, кто сообщает кредитору об изменениях в составе семьи, браке, разводе, других существенных изменениях.

Любая информация должна сообщаться кредитору в письменной форме, иметь отметку о получении. Если на руках у должника нет договора займа, кредитного договора, получить его в обязательном порядке – одна из главных задач. Кроме того, заемщик вправе потребовать у банка рассчитать сумму задолженности на момент подачи заявления о признании банкротом.

Если должник – добропорядочный человек, он заявляет кредитору о невозможности оплаты, при этом просит об отсрочке платежа, реструктуризации, рассрочки возврата долга. Заявление об этом подается в письменной форме, о чем должна быть соответствующая отметка в реестре заимодавца.

Это комплекс первоочередных мер, досудебная стадия решения проблемы, обязательная для обеих сторон. Отсутствие доказательств урегулирования конфликта представляет заемщика в невыгодном свете, лишает кредитора возможности официально обратиться в суд. Не стоит дожидаться получения официальной претензии от заимодавца. С точки зрения закона это выставляет должника в невыгодном свете.

Если имущества нет, признают ли банкротом?

Процедура индивидуальна для каждого заемщика. Неплатежеспособность, сумма долгов рассматривается судом в каждом конкретном случае. Что делать, если у потенциального банкрота нет имущества? Согласно принятому закону признать банкротом можно любое физическое лицо, независимо от того есть у него имущество или нет. При невозможности погасить кредит официально объявить себя неплатежеспособным часто – единственный рациональный выход, избавляющий от моральных потрясений, тупиковой финансовой ситуации.

Если человек объявляет себя банкротом, он признает свою несостоятельность перед всеми кредиторами: банками, коммунальными хозяйствами, налоговой, физлицами.

Должник получает возможность сообщить о неплатежеспособности по одному или нескольким кредитам.

Итог после применения процедуры банкротства – судебное решение, освобождающее от дальнейших выплат по кредитам.

Закон о банкротстве физического лица и ипотека

Что касается ипотеки на жилье, которое является залоговым, после признания лица банкротом оно будет реализовано на общих правах с имуществом должника. Если допущена просрочка платежа, при погашении была уплачена меньшая сумма долга, кредитор имеет полное право требовать полного досрочного погашения долга или обратиться в суд с взысканием в адрес кредитора.

Что будет с ипотечным жильем? Ипотечная квартира – залоговое имущество, на которое распространяется правило «единственной жилплощади». Взыскание по ипотечному кредиту со стороны кредитора возможно только в судебном порядке.

- Обращаясь в суд, истец обязан предоставить кроме официального заявления документ, оценивающий квартиру. Эта цифра станет основой стартовой реализационной стоимости, суммы, за которую жилплощадь может быть выставлена на торги.

- Согласно ст.54 закона об ипотечном жилье начальная цена квартиры составляет 80% ее рыночной стоимости.

- Если цена ипотечной квартиры превышает сумму долга перед кредитором, у заемщика нет возможности дальше выплачивать долг, лучший вариант для него – начать процедуру банкротства, не дожидаясь, пока банк сам подаст в суд.

- Если после продажи ипотечного жилья кредит полностью погашен и осталась некоторая сумма, она возвращается заемщику.

- Если должник официально трудоустроен, разницу могут также взыскать с его зарплаты.

Для валютных заемщиков, имеющих валютную ипотеку, закон применим на общих основаниях.

Судебная практика

Юристы советуют прибегать к банкротству только в случае крайней необходимости, когда исправить ситуацию по-другому невозможно. Особенно это касается следующих случаев:

- Потеря официальной работы из-за травмы.

- Жилплощадь уже отсудили.

- В доме случился пожар, стихийное бедствие.

- Произошел развод с агрессивным разделом имущества.

Теоретически должники только выиграли от принятия закона, ведь по идее банкротам списываются все долги. Однако, официальное признание Банкрот влечет ограничения многих прав:

- Потеря права заниматься предпринимательской деятельностью.

- Временно ограничивается право на выезд из России.

- Поиск работы резко затрудняется, при этом банкроту запрещено занимать руководящие должности.

- Банкротство наносит отпечаток на кредитную историю. Невозможно будет оформить кредит в ближайшие 5 лет, по истечение срока вопрос также останется довольно проблемным.

- Все имущество выставляется на торги.

Официально оформленное банкротство физического лица также выгодно страховым компаниям. В этом случае страхование сделок – это единственный способ защиты имущества добропорядочных граждан. Другого способа, увы, законодательством не предусмотрено, что создает благодатную почву для возникновения и развития нового сегмента рынка страховых услуг.